【M&Aにおけるバイサイドとは?】 セルサイドとの違いやFAについて徹底解説します。

- M&Aコンサルティングレポート

コンテンツ

1.はじめに

M&A・事業承継契約にはバイサイド(買い手)、セルサイド(売り手)がおり、それぞれ別のM&Aアドバイザーやファイナンシャルアドバイザーを雇うことになります。これらのM&Aアドバイザーの仕事は①案件獲得と②案件執行の2段階あります。

①案件獲得(オリジネーション): M&Aアドバイザーとしての契約受注のための営業活動です。売り手にまだM&Aの意思がない状態から提案活動を通して案件を獲得する方法と、売却意思のある売り手がアドバイザーを選定・起用する場合があります。

②案件執行(エグゼキューション): M&A契約の成約に向けて、スケジュール調整やDDによる情報開示、各種条件の交渉など、契約締結・取引実行のサポートをします。

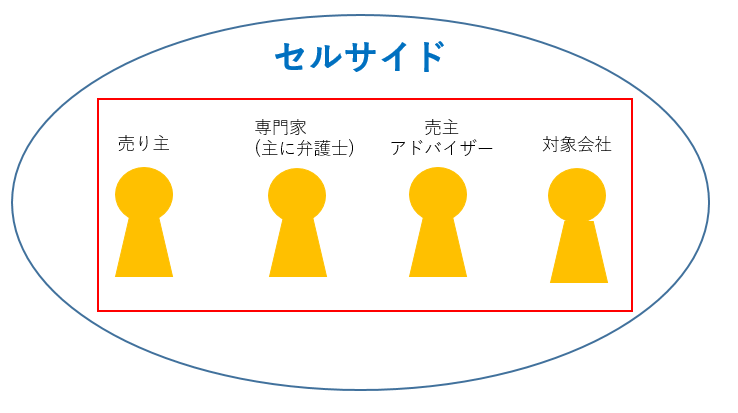

2.セルサイド側の手順とは?

セルサイド(売り主)は主に税理士、弁護士、ファイナンシャルアドバイザーを起用することになります。アドバイザー選定には、まず複数のアドバイザーに依頼し、選定コンペが開催されます。提案資料では自社の実績、担当メンバーの紹介、案件分析、企業価値評価が行われますが、一番大切なのが、報酬の提案です。報酬には着手金、月次報酬、成功報酬がありますが、成功報酬の割合を最も高く設定し、より高い金額で売却されれば、成功報酬も連動して高くなる設計が一般的です。

アドバイザリー契約の締結後、案件執行の段階に移ります。スケジュール調整、論点整理とともに買い手候補リストを作成します。それから、ティーザー(匿名の企業概要書)を配布し、タッピング(買い手候補の興味度合いの確認)によって関心を示した企業NDA(秘密保持契約書)を差し入れします。

同時にインフォメーション・パッケージ(秘密情報が加工されずにパッケージ化された資料)とプロセスレター(案件の概要や希望金額などのを記載した、入札の案内書)を買い手候補に提示、意見表明書を提出させたのちに一次入札を行います。その後、DDを行い、最終契約書交渉や各種ドキュメンテーション対応(各種契約書の作成とレビュー)を行います。

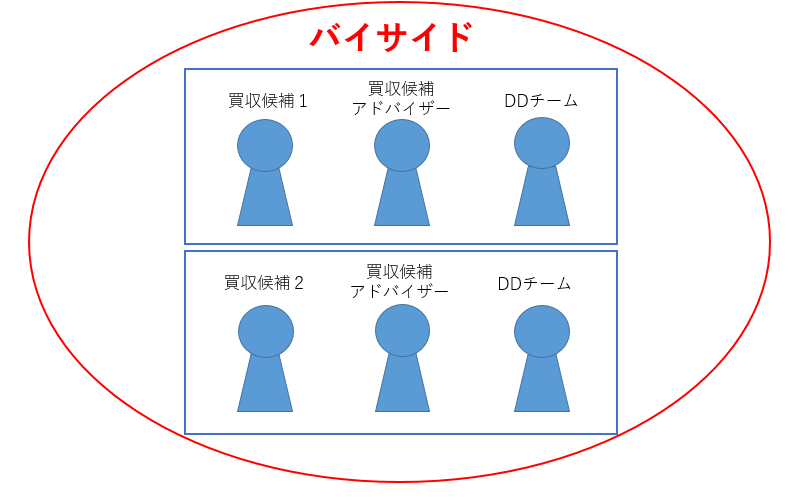

3.バイサイドの手順とは?

- 3-1.案件の取得

一般的に、投資銀行やM&Aアドバイザーファーム、会計事務所などから、現在売却プロセスにかかっている案件を紹介され、買収を希望する場合にはファイナンシャルアドバイザー(FA)を起用し検討します。大手の会社になると、経営企画部が買収したい企業を調査しており、投資銀行などの方から、売却プロセスに出されている企業又は近々売却プロセスに出される可能性が高い企業の案件を持ちかけられることもあります。どちらのパターンでも、案件がスタートするとFAが起用され、キックオフミーティングが始まります。

- 3-2.キックオフミーティング

案件が始まると、クライアントとFAの間でキックオフミーティングがなされます。キックオフミーティングにおける資料は、①チーム構成、②M&Aの準備から、統合までのスケジュール、③取引手段・方法(ストラクチャー)、④DDプロバイダーのリコメンド、⑤チームメンバーの連絡先が主な内容となります。

- 3-3.バリュエーション(企業価値評価)

バイサイドは会社買収にあたって、一次入札において意向表明書をバイサイド側に提出する必要があります。この段階では買い手はティーザー(買収企業の匿名の概要書、事業内容や企業情報の概算値などを記載します)やIM(インフォメーション・メモランダム、秘密保持条項締結後に受領するもので、売却企業の詳細情報が記載された資料を指します)に記載されている情報を持っています。

そこで、買い手はFAのアドバイスを参考に、一次意向表明書に記載する買収価格がオークションを通過できるように、初歩的なバリュエーションを行います。一次入札のあとは、法的拘束力を持つ意向表明書を提出しますが、この際に一次入札のバリュエーションを大きく下回る金額を提示すると、最終入札とならないリスクがあることから、一次意向表明書に記載するバリュエーションはFAとクライアント間で慎重に相談して決めることになります。

バリュエーションは~百万円と決め打ちで提示せずにA百万円~B百万円と提示する場合、売り手は下限の価格で他の買い手と比較することが多いです。

- 3-4.一次意向表明書の提出

意向表明書には①買収時の資金調達(借り入れの有無や程度)、②買収会社の概要、③買収の合理性などを記載することになりますが、③買収の合理性は特に売り手に対し、買い手が取引実行可能性や本気度を伝えることになるため、特に重要であるといえます。

- 3-5.DDと最終意向表明書

一次表明書を提出し、通過した場合はDD(デューデリジェンス)に進むことになります。DDの結果を通して、法的拘束力のある最終鮪表明書を提出します。項目には買収価格・買収資金調達の諸条件・ストラクチャー等が記載されます。そして、弁護士を交えて株式譲渡契約書の交渉を終えた後、クロージングの前提条件を充足すればクロージングとなります。

4.バイサイドのデューデリジェンス

一次表明書を提出し、通過した場合はDD(デューデリジェンス)に進むことになります。アドバイザーとクライアントは表明書通過後は、売り手のFAはVDR(バーチャル・データ・ルーム)にアクセスし、資料の確認をします。この資料はビジネス、法務、財務等カテゴリ化されており、DDのレポートも確認できます。

買い手は売り手にO&Aを行いますが、QAのテンプレートは売り手が提示し、買い手が選択する方法をとっています。経営統合によるシナジー効果や正常収益力の測定は財務・ビジネスDDを参照して行い、主にFAがDD後に行うバリュエーションに関する事前資料で最終意向表明書に提示すべき価格が議論されることになります。また、財務DDでは正常化調整後EBITDAはバリュエーションを最終意向表明書に記載する上で参考にするため、重要な論点であるといえます。

上場企業で、買収価格が多額になる場合は、のれんの検討、EPS(一株当たりの純利益の変化)、EPSの希薄化度合いの分析、信用格付けの変化の有無などの財務面での分析が重要になります。

買い手目線では繰越欠損金の有無、税務調査で指摘された事情の改善状況、海外法人の税務報告、二重帳簿の有無などの項目を限られた時間で実施することになります。

5.セルサイドFAについて

売り手のための働くFAがセルサイドFAです。バイサイド候補を探し、条件交渉をサポートすることがメインの仕事になります。FAには理論的にアプローチするFAと自分の足で結果を出すFAもおり、どちらも買い手の条件を徹底的に精査するとともに、専門知識を駆使してセルサイドの納得のいくプランの提案を行います。

6.バイサイドFAについて

バイサイドの利益最大化や損害回避のために働くFAがバイサイドFAです。大きく分けて①バイサイド候補が雇うFA、②セルサイドが狙うバイサイド候補へのアプローチをセルサイドに頼まれたFA、③セルサイドFAの代わりにバイサイド候補を探索するFAの三類型があります。

- 6-1.バイサイド候補が雇うFA

バイサイド候補がセルサイド企業を買収するか検討するためにバイサイド側に起用されたFAのことです。この場合、コンサルティング企業のM&Aアドバイザリーチーム、銀行等の金融機関に所属するM&Aアドバイザリーチームなどがアサインされることになります。また、セルサイドはM&Aにあたって機密情報を開示することになるため、特定のバイサイドFAを拒絶する権利を持ち、情報受領者を選択することができます。

- 6-2.セルサイドが狙うバイサイド候補へのアプローチをセルサイドに頼まれたFA

セルサイドFAはM&Aにあたって、バイサイド候補をリストアップしたロングリストを作成し、買い手企業の情報やニーズを鑑みて絞り込みをかけたショートリストを作成します。そして、ショートリストに記載のある買い手候補に限定的なアプローチを行います。この際に買い手候補の中には、ほとんどM&Aをしない、または特定の相手以外とは打診しないといった企業もあります。セルサイドがその相手と接触できない場合は外部の機関に代わりにアプローチしてもらう必要があります。この場合は相手企業ののメインバンクのM&Aアドバイザーチームが適任です。

- 6-3.セルサイドFAの代わりにバイサイド候補を探索するバイサイドFA

セルサイドFAが提供するサービスだけではセルサイド側が損をするような場合に、セルサイドに価値を提供するバイサイドFAのことです。売り手と複数の買い手をマッチングする手法は不動産仲介によく似ています。また、セルサイドFAの狙いがはずれ、買い手候補が全滅した場合に、バイサイドFAの人脈に頼らざるを得ない場合もあります。最悪、セルサイドFAを解任し、別のFAに依頼した方がよい場合もあります。そのため、M&A仲介を依頼するときは、実力・実績などの信用力やセルサイド企業との相性のチェックは非常に重要になってきます。

7.まとめ

本レポートではM&Aにおけるバイサイドについて、セルサイド、FAに言及しながら解説してきました。M&Aは事業の拡大や新規事業への参入を助け、統合によるシナジー効果も期待できます。しかし、成約までにはいくつもの手順があり、幅広い専門知識が必要になります。そのため、バイサイド・セルサイドそれぞれで、アドバイザーを起用します。立場は違えど、FAの仕事はクライアント企業の利益最大化と損失の回避です。FAはM&A取引の一連の流れの中で、重要な役割を担います。そのため、実力や相性などを鑑み、慎重に選ぶのがよいでしょう。

船井総研では、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットするM&Aを目指しております。業種専門の経営コンサルタントとM&A専門のコンサルタントがタッグを組み、最適な成長戦略を描きます。