ベンチャー企業がM&Aを実施するメリットとは?、IPOとの違いや成功させるポイントを解説

- M&Aコンサルティングレポート

コンテンツ

1.ベンチャー企業のM&Aの現状

日本では長らくベンチャービジネスが「育ちにくい」「活発でない」と指摘されてきましたが、日本銀行の「わが国ベンチャービジネスの現状と課題」(2022年6月)によると、ここ10年間の間に有力ベンチャー企業数や資金調達額は増加傾向にあります。理由としては、DXなどのイノベーションへの需要、投資家層の拡大が背景にあると考えられます。

株式会社レコフデータの調査によると、日本企業のM&A件数は2022年1-3月期において1124件。そのうち、ベンチャー企業のM&Aは442件であり、前年同期と比較すると、12.5%増加しています。全体に占める割合は約40%であり、前年とほぼ同水準でした。

2.ベンチャー企業がM&Aを実施する意味とは?

まず、創業者などが自分の保有する株式を売却し、投資資金を回収することを「イグジット」といいます。ベンチャー企業のイグジットの方法として代表的なものにはM&AとIPO(新規上場)があります。M&Aとは「買収と合併」という意味で、M&Aを実施する目的はイグジット以外にも、事業承継や事業成長などさまざまですが、イグジットの方法としても実施されることがあります。

ちなみに、ベンチャー企業とスタートアップ企業という言葉は、しばしば混合して使われますが、意味は明確に分かれています。ベンチャー企業は既存のビジネスモデルを活用し、新しいサービスを生み出す企業のことで、スタートアップ企業は革新的なビジネスモデルで急拡大する企業を指します。

本記事ではスタートアップ企業はベンチャー企業に含めて解説していきます。

3-1.IPOとは?

IPOとは証券取引所に上場し、自社の株式を一般投資家に公開することを意味します。IPOの際に、新しく発行する株式の株主を募集する公募増資・一部既存株式の売却が行われます。大規模な資金調達につながるとともに、オーナー社長とIPO以前から同企業に出資している株主の投資分を回収し、イグジットを果たすことができます。

3-2.IPOのメリット、デメリット

| メリット | デメリット |

| 1.資金調達の大規模化、柔軟化が可能 2.上場による信用力、ブランドの向上 →組織のモチベーションの向上 | 1.上場の準備にコストと時間がかかる →証券会社と証券取引所の審査を通過する必要がある 2.株式の現金化が難しくなる |

- メリット

1.資金調達の大規模化、柔軟化

未上場の企業と比較して、上場している企業は資金の調達が大規模に、かつ柔軟に行うことができます。そのため、事業拡大のチャンスが広がる可能性が高まる点で、最大のメリットといえます。M&Aによって資金調達ができる場合もありますが、その場合はオーナー社長の裁量権が維持される保障はなく、主導権んを維持したいのであれば、M&AよりもIPOが適しています。

2.信用力・ブランドの向上 → モチベーションアップ

IPOでは取引先や金融機関に対する社会的信用力・ブランドの向上が期待でき、人材を採用しやすくなったり、組織全体のモチベーション向上にもつながります。M&Aは顧客・取引先・従業員の流出に配慮しなくてはならない反面、IPOでは既存のつながりに影響が少ないことが利点といえます。

- デメリット

1.上場におけるコストと審査

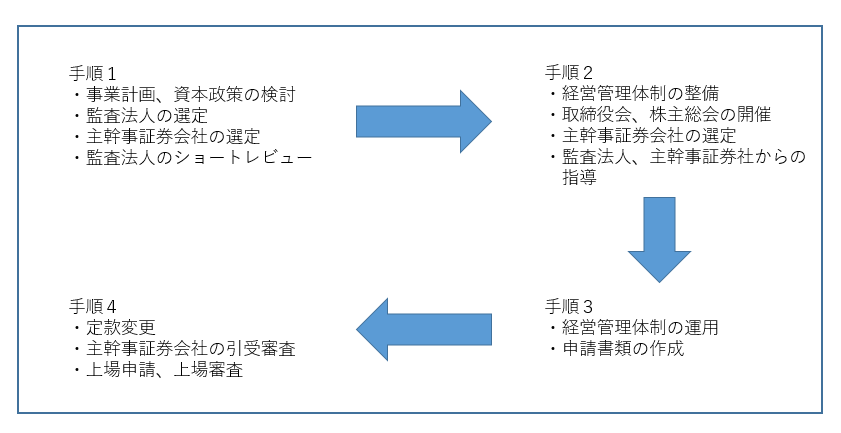

まず、IPO自体が準備に2~3年かかる長期的なプロジェクトになります。

上場審査基準を満たすために、他の上場企業と同様の管理体制の導入や直前2期における財務諸表の監査証明などの様々な手順を要します。

また、上場するための審査・新規上場をするにあたって一定の費用がかかり、その準備においても、コンサルティング会社や顧問税理士、弁護士への報酬など諸費用がかかります。そのため、実際に上場準備からIPOまでたどりつける企業の割合は非常に低いです。

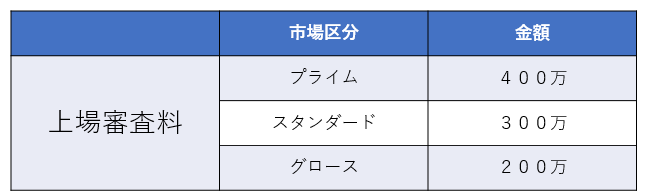

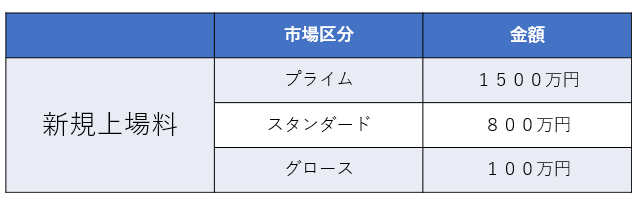

上場審査の料金表

新規上場の料金表

2.株式の現金化の困難

仮にIPOによって新規上場が成功したとしても、オーナー社長が保有株式をすべて売りに出せば、売り抜けや業績不振を怪しまれたりするなど、市場にマイナスの印象を与えてしまうことがあります。そのため、オーナー社長や既存の投資家にとっては、株式売却による投資回収を自由に行うことが難しくなります。

4.M&Aのメリット、デメリット

| メリット | デメリット |

| 1.株式の現金化がしやすく、 業績、規模に関係なく実施が可能 2.IPOと比較して時間とコストが抑えられる | ・譲渡企業の経営権を維持できない ・最適な譲渡先が見つかる保障はない |

- メリット

1.業績、規模に関係なく実施できる

M&Aは譲渡企業と譲受企業の合意によって成り立つものであるため、企業の規模や業績に関係なく実施することができます。また、成約すればすぐに株式の現金化が可能であり、全株式をまとめて現金化することもできます。すなわち、IPOよりも短期間のイグジット回収が実現されることになります。また、M&A取引は基本的に、譲渡企業よりも譲受企業の方が規模は大きいため、統合によるシナジー効果によって、短期間での事業成長につながることも期待できます。

2.IPOよりも時間、コストがかからない

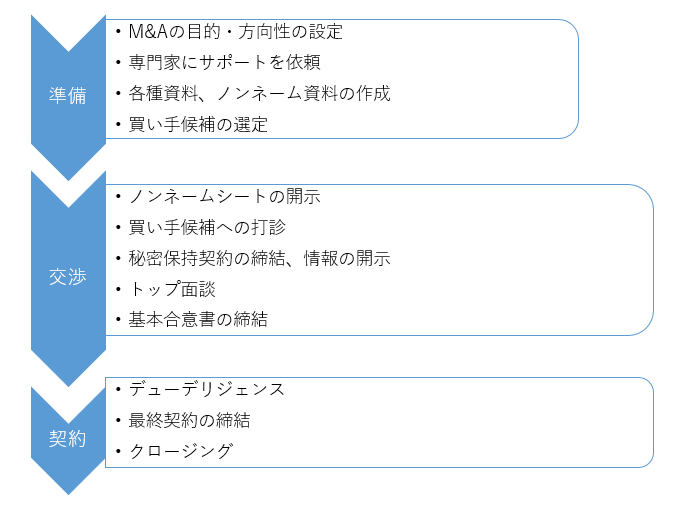

M&Aの手順としては、仲介会社への依頼や、買い手候補の選定、デューデリジェンスなど、IPOと同じく、数多くのプロセスが存在します。

しかし、仲介会社に依頼から譲渡が実行されるまでの期間はおよそ6か月~1年ほどです。2~3年かかるIPOと比較すると、短時間で実施できることがわかります。

M&Aにおいてもある程度のコストがかかりますが、IPOと比べて、何年も準備する必要がなく、かつ双方の合意のみで成立することから、比較的安く抑えられる可能性が高いといえます。

M&Aにかかる費用

・着手金:仲介業者に払う費用、0円〜400万円前後が相場

・中間報酬:基本合意書を締結した段階で仲介業者やアドバイザーに払う報酬、0円~200万円

・デューデリジェンス費用:買い手が売り手企業の将来性やリスクを詳しく調査する費用、10万~

200万円

・企業価値算定の費用:買い手が売り手企業の金銭的価値の算定にかける費用、30万~200万円

・成功報酬:M&A取引が完了した際に仲介業者やアドバイザーに払う費用、取引金額の約1%〜5%

・税金:「株式譲渡」と「事業譲渡」でそれぞれ異なる税金が課される。

- デメリット

1.経営権の維持ができない

M&Aは一般的に経営権の売却であるため、売却前の経営陣が売却後の企業で、経営に関わることは難しくなります。こうしたことから企業理念や社内文化が変化することもあり、人材の流出につながるリスクもあります。

また、逆に旧経営陣が売却後に離職を希望していたとしても、一定期間は経営統合支援のために会社に残ることを指示されたり、競業によって買い手企業が損害を被ることを防ぐために競業避止義務が課されることもあります。

2.譲渡先が見つからない可能性

売り手がM&Aを検討していても、なかなか買い手が見つからないことがあります。その場合は上記M&Aプロセスの長期化などによって対応する必要があります。

5.ベンチャー企業がM&Aを成功させるポイントとは?

- 1.シナジー効果が期待できる買い手を選定する

M&Aによるシナジー効果とは経営統合によって、売り手・買い手の価値の合計よりも大きな価値を生む出すことです。シナジー効果の具体的な例として、①販路拡大やサービス拡充、ブランド力の向上による売上アップ、②生産拠点の統廃合、業務効率化などによるコスト削減などがあります。

M&Aは企業の成長のチャンスでもあり、シナジー効果が期待できる買い手に売却することで、短期間での事業成長が見込めます。こういったことは買い手企業にとっても重要なことであるため、シナジー効果が期待できる場合は企業価値評価も上がりやすくなり、売却価格が高くなることも期待できます。

M&Aによるシナジー効果は売り手・買い手双方が検討する重要なポイントであり、M&Aを成功させるために意識しておくべきことの一つといえるでしょう。

- 2.M&Aのタイミングを考慮する

これまでの傾向では、業界全体が成長傾向にあったり、勢力図が変化するタイミングは買い手が見つかりやすくなります。業界全体が右肩上がりのトレンドであるときには買い手が見つかりやすくなります。事業が成長段階であり、安定した成長が見込まれる場合は高額での売却が期待できます。特にベンチャー企業は収益よりも、ノウハウや人材、ブランドが主に評価されます。

また、業界全体の価格競争が激化していたり、市場が縮小し始めた段階は、M&Aが成功しやすいです。業界再編が始まると、シェア拡大や生き残りを目的に、多くの買い手・売り手がM&Aを検討し始めるため、こういったタイミングで買い手が多く見つかる傾向にあります。

- 3.事業譲渡の手法の選択

M&Aの売却スキームには様々な手法がありますが、ベンチャー企業の場合は株式譲渡が適切でしょう。株式譲渡とは会社の株式の全部又は一部を譲渡することをいいます。一方で事業譲渡では買収対象企業の事業の全部又は一部を譲渡します。事業譲渡の場合、買収対象企業の資産・負債をすべて時価で移転するため、売り手企業は、簿価との差額に原則として課税関係が生じます。

株式譲渡では、売り手企業の株式が買い手企業に移転する取引であり、事業譲渡のように、売り手企業の資産・負債の引継ぎ手続きが不要となります。また、株式だけが譲渡されるため、売却後も事業を継続できる点、事業譲渡と比較した際の売却益に対する課税割合の低さも特徴です。

以上の理由から、ベンチャー企業のM&Aにか株式譲渡が適しているといえるでしょう。

- 4.PMIの考慮

PMIとはポスト・マージャー・インテグレーションの略であり、M&A後の統合プロセスを指します。前述の通り、売却後は経営陣の交代や社内文化の変化を理由とした人材の流出への懸念がリスクとして存在します。そのため、M&Aに反対していた社員やモチベーションが下がってしまった社員のことも考慮し、人材の流出や組織力の低下を防ぐために、PMIの策定と確認は重要になります。

- 5.信頼できる専門家に相談

M&Aを実施する際には、仲介業社やアドバイザー等の専門家に依頼することが一般的です。しかし、それぞれの企業ごとに特徴や強みがあります。そのため、依頼する専門家も自社の特徴や規模感に合った信頼できる業者を選ぶのがよいでしょう。

6.ベンチャー企業のM&Aの事例

- 1.株式会社ソラコム

2017年、IoTベンチャー企業である「株式会社ソラコム」は電気通信事業の大手会社であるKDDIに株式の半数を売却することで連結子会社化しました。本件M&AによってKDDIは自社の15年以上の実績があるIoTビジネス基盤とソラコムの通信プラットフォームの間で連携することで、国内外に通用する通信プラットフォーム構築や新しいIoTビジネスの創出を試みました。

- 2.パレットクラウド株式会社

「パレットクラウド株式会社」は賃貸管理会社向け入居者管理システム「パレット管理」を提供しているベンチャー企業です。2020年に大阪ガスが株式譲渡により、同社を子会社化しました。大阪ガスが中核をなすDaigasグループは近畿圏向けに都市ガス製造・供給などのエネルギー関連事業を展開する企業グループです。大阪ガスが電気料金メニューの充実化を図る一環として、パレットクラウドの提供するサービスとDaigasグループの経営資源・事業ノウハウを融合によるシナジー効果を期待し、M&Aを実施しました。

- 3.セカイエ株式会社

オンライン定額リフォームサービスを提供するベンチャー企業「セカイエ株式会社」は、2015年に、ゲーム・メディアなどの事業を展開するグリー株式会社に株式譲渡することで、完全子会社化しました。両社の取引先やマーケティングのノウハウを統合し、リフォーム事業を拡大させることが目的だったとされています。

7.まとめ

ベンチャー企業のM&Aに関し、IPOと比較しつつ解説してきました。M&AはIPOと比較して費用・時間がかからないという特徴を持ちますが、買い手がつかない等の課題もあります。

また、統合によるシナジー効果がM&A成功の重要なポイントとなります。実際の事例を見てみても、ビジョンに基づくシナジー効果が期待されていることがわかります。日本においてもM&Aの件数は増加傾向にあり、今後も増え続けることが予想されるため、イグジットの手段としてM&Aを結局的に検討してみてはいかがでしょうか。

船井総研では、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットするM&Aを目指しております。業種専門の経営コンサルタントとM&A専門のコンサルタントがタッグを組み、最適な成長戦略を描きます。