M&Aにおける合併とは?「吸収合併」「新設合併」について、メリット・デメリットと流れを解説

- M&Aコンサルティングレポート

コンテンツ

M&Aにおける合併とは

M&Aという言葉は「mergers and acquisitions」の略語で、日本語では「合併と買収」という意味になります。合併も買収もM&Aのスキームの一つであり、一般的には買収のスキームが多く使われています。

買収とは、他企業を支配する目的で株式などを取得し、議決権の過半数以上を買い取ることや、他企業の事業部門を買い取ることを言います。

一方で合併は複数の会社が法的に1つの会社になることを言います。

合併と買収の違いについて述べると、合併が複数の会社が1つになるのに対し、買収は株式の取得により、被買収会社を子会社化します。買収後も両社はそのまま残ります。実務的には完全子会社化した後、一定の時間をおいてから合併が行われるケースが多く見られます。

合併はさらに「吸収合併」と「新設合併」の2種類に分けられます。

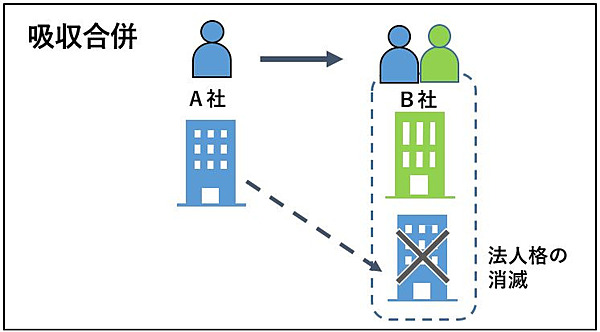

「吸収合併」

吸収合併とは、会社が他の会社とする合併であり、合併によって消滅する会社の権利義務のすべてを合併後存続する会社に承継させるものです。吸収合併が行われると、吸収する側の存続会社の法人格のみが残り、吸収される側の会社の法人格は消滅します。なお、消滅会社の資産や負債、許認可や免許などは存続会社にすべて引き継がれます。

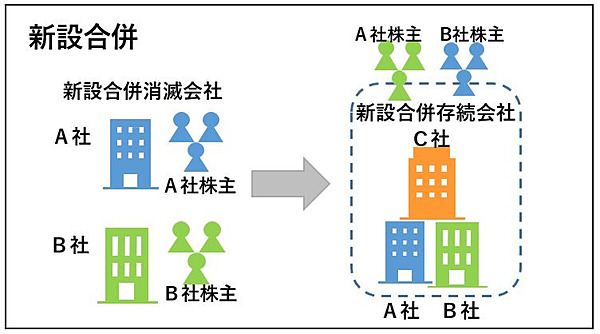

「新設合併」

新設合併とは、2以上の会社がする合併であり、合併によって消滅する会社の権利義務のすべてを、合併により設立する会社に承継させるものを指します。新設合併が行われると、合併前のすべての会社の法人格は消滅し、新たに設立された会社にすべての資産や負債が引き継がれます。

合併のメリット

吸収合併

吸収合併のメリットは、以下のとおりです。

■合併によって会社の規模が拡大する

複数の会社が一つにまとまるため、会社の規模が拡大します。その結果、取引先の拡大やスケールメリットなどが発生しやすくなります。

■新規参入がしやすくなる

吸収合併の場合は、新設合併とは違い、消滅会社に与えられた許認可や免許をそのまま引き継ぐことが可能です。したがって、許認可や免許が必要な事業への新規参入がしやすくなります。

■新設合併と比べると、合併のための手続きが少なくて済む

後述の新設合併の場合は、合併する法人のすべてを消滅させたうえで、新たに法人を設立しなければなりません。一方吸収合併は消滅法人のみを消滅させるため、手続きが新設合併と比べると簡素で済みます。

■合併のための対価の支払いを存続会社の株式で行える

株式譲渡による子会社化などとは違い、合併の対価を現金ではなく自社株の交付で行えます。合併のための資金調達や、合併によるキャッシュフローの悪化を心配する必要がありません。

■消滅会社に繰越欠損金がある場合、その欠損金を引き継げる場合がある

一定の基準を満たした適格合併で、吸収される側に消滅会社の繰越欠損金がある場合は、その欠損金を引き継ぐことが可能です。したがって、欠損金の合計額に法定実効税率をかけた金額分だけ、法人税の節税効果を期待できます。

新設合併

新設合併のメリットは、以下のとおりです。

■対等合併とみなされるため、合併に対してポジティブなイメージがつきやすい

新設合併は吸収合併と異なり、合併前のすべての会社が消滅するため、対等合併とみなされます。吸収合併と比べると、得意先や従業員などが合併後の会社に対して不安や不信感を抱くことはあまりないでしょう。世間的にもポジティブなイメージがつきやすくなります。

■会社規模の拡大によって取引がしやすくなる

会社規模が拡大することで、得意先や仕入れ先などからの信頼度が上がります。その結果、取引が活発になり収益が上がりやすくなる素地ができるでしょう。

■シナジー効果が生まれやすい

会社規模の拡大により仕入高が増えることから、仕入単価を下げるなどのスケールメリットが生じやすくなります。また、技術力の向上による、売上高の増加なども見込まれるでしょう。もちろん、異業種などへの新規参入もしやすくなります。

合併のデメリット

吸収合併

吸収合併には以下のデメリットがあります。

■合併のための対価の支払いが存続会社の株式で行えない場合がある

存続会社が非上場会社の場合は、その株式を株式市場で売却できません。非上場会社の株式は、一般的に流動性が低く現金化することが極めて難しいため、場合によっては株式でなく現金での支払いを求められる場合があります。

■従業員のモチベーションが下がる可能性がある

吸収される側の会社の従業員は、合併により自社が消滅してしまうことで不安に感じたり、リストラを心配したりするようになるでしょう。その結果、仕事が手につかず、モチベーションが下がってしまうかもしれません。

新設合併

新設合併には以下のデメリットがあります。

■手続きが煩雑になる

吸収合併に比べると、新設合併の場合は債権者保護手続きや、株主総会の特別決議などを実施しなければなりません。このような煩雑な手続きを数多く行う必要があります。

■すべての許認可や免許などを再取得しなければならない

吸収合併とは違い、新設合併の場合は許認可や免許を新設会社が引き継げません。したがって、許認可や免許が必要な場合は、新たに取得しなおさなければなりません。

■吸収合併よりもコストがかかる

法人は、消滅させるときに印紙代や専門家への費用などがかかり、設立するときにも定款の認証や登録免許税などの費用が必要です。したがって、法人を消滅させるうえに新設する新設合併は、吸収合併と比べてはるかにコストがかかります。

■統合作業(PMI)の負担が大きい

どのような形でM&Aを行う場合でも、合併後の統合作業(PMI)の負担は大きいものです。しかし、新設合併の場合はその負担がとりわけ大きくなります。吸収合併であれば、消滅会社側の社員が存続会社側のルールに合わせれば済みますが、対等合併であればルールの策定にも非常に時間と手間がかかるでしょう。

吸収合併成立までの流れ

吸収合併の主な手続きは以下のとおりです。

1:合併契約締結のための取締役会決議、合併契約の締結

2:債権者に対する異議申述公告・個別催告

3:事前開示書類据置

4:株式買取請求に係る株主への通知または公告

5:株主総会招集手続

6:株主総会決議

7:合併の効力発生

8:事後開示書類据置

9:吸収合併に係る変更登記

10:合併契約締結のための取締役会決議、合併契約の締結

新設合併成立までの流れ

新設合併の主な手続きは以下のとおりです。

1事前準備

2取締役会の承認

3契約の締結

4事前開示

5債権者保護手続き

6株主総会の招集・承認

7反対株主の買取請求手続き

8効力発生・登記

9事後開示

税務上のポイント

合併における税務については、税制適格合併と税制非適格合併で異なります。ここでは、合併に伴う税務の種類とそれぞれの内容をご紹介します。

■税制適格合併

税制適格合併は、一定の要件を満たした場合に資産などの移転を帳簿価額による引き継ぎがされたと見なされ、譲渡損益の計上を繰り延べることができるものです。税制適格合併では、非適格合併のようにみなし配当課税は生じません。

税制適格合併の要件は次のとおりです。

(1)100%の資本関係

・存続法人の株式のみを対価とする

・「交付された株式のうち継続して保有する見込みのもの」と「保有株式の合計」が消滅会社の発行済株式の80%以上

(2)50%超えて100%未満の資本関係

・存続法人の株式のみを対価とする

・「交付された株式のうち継続して保有する見込みのもの」と「保有株式の合計」が消滅会社の発行済株式の80%以上

・従業員の80%以上が引き継がれる見込みがある、主要な事業の継続の見込みがある

■税制非適格合併

非適格合併の場合、消滅会社の株主は時価で株式を譲渡し、合併新株などの交付を受けたものと見なされます。

そして、みなし配当と譲渡損益が発生し、こ1れらに課税されます。また、繰越欠損金を引き継げるのも適格合併のケースに限ります。

船井総研では、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットするM&Aを目指しております。業種専門の経営コンサルタントとM&A専門のコンサルタントがタッグを組み、最適な成長戦略を描きます。