歯科医院の価値(譲渡価格)はどう決まるのか?

- M&Aの基礎知識

歯科医院M&Aを検討される先生が特に気になるのは、自院の医院価値(譲渡対価)ではないでしょうか。

歯科医院のM&Aにおける譲渡対価の一般的な算定方法を解説いたします。

・一般的な譲渡対価算定方法は「年買法」

・年買法で重要な時価純資産

・年買法で重要なのれん代

・年買法による譲渡対価算定イメージ

・歯科医院のM&Aの流れ

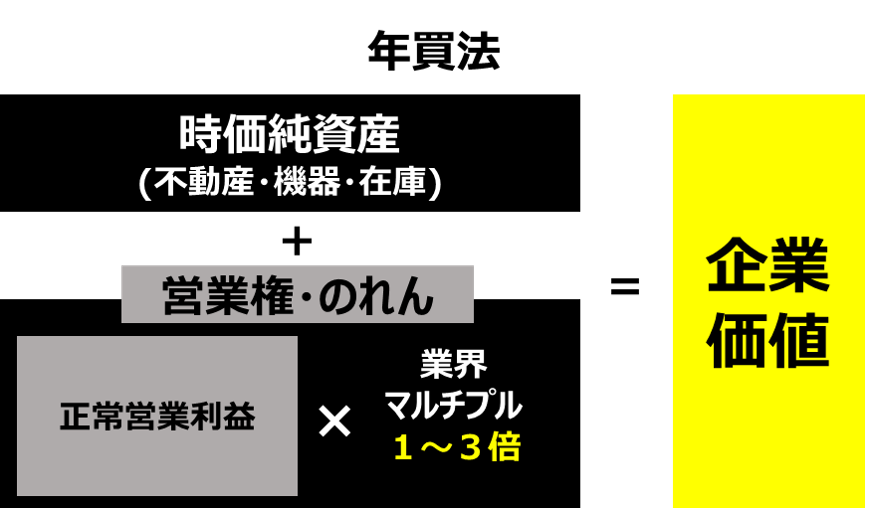

時価純資産+(正常営業利益×1~3)=譲渡対価

年買法の大枠の考え方として上図にまとめているように「時価純資産+のれん代」で譲渡対価を算定します。

ただし、相場観はあっても、結局は譲渡側と譲受側それぞれの希望条件を交渉することで企業価値が変動するので、飽くまで一般論としてでしかお伝え出来ませんが、上記の考え方を基に譲渡対価を算定します。

※事業譲渡の場合は、譲渡する資産(土地、建物、機材、材料など)の価格を個別にまとめ、のれん代を一部加えるかどうか、というような形で譲渡対価を見るケースが多いです。

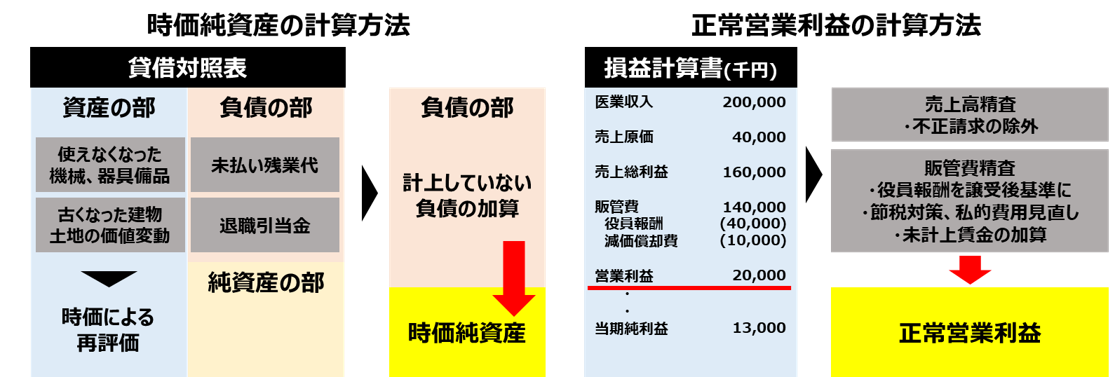

時価の資産ー負債=時価純資産

時価純資産とは、医院資産を時価評価に直したうえで、その総額から負債をマイナスすることで求めることが出来る、医院価値の基礎たる部分です。バランスシートの右下の純資産の部分を、現在価値に直して求めるといった方が分かりやすいかもしれません。

土地の価格も年々変化していますし、保険積立金がある場合は解約返戻金で資産が上振れることもあり、現時点での価値に起きなおすことで、簿価ではなく時価の医院価値を求めます。

正常営業利益×業界マルチプル1~3倍=のれん代

のれん代は、正常営業利益に対して、歯科業界では一般的にマルチプル1~3倍を掛けて求めます。マルチプルの考え方としては、新規開業と比べて何年早く見込み収益を達成できるか、特にドクターが継続勤務されるか、好立地で自費診療に偏りがないか、といった視点で掛け率が変わってきます。

当然譲受先の資本力によっても変わってくる部分ではありますので、のれん代がどれくらい評価されるのか、に関してはケースバイケースとなります。

時価純資産+(正常営業利益×1~3)=譲渡対価

時価純資産の求め方と、のれん代の計算の基となる正常営業利益の求め方の大枠を、上図にイメージでまとめております。

ご自身で一度計算されてみても良いかと思いますが、よく分からないということでしたら無料で医院価値算定のお手伝いを行っておりますので、下記よりお気軽にご連絡いただければと思います。

実際のM&Aのプロセスと大体の期間とは

本ページでは、譲渡対価(医院価値)の代表的な算定方法の年買法について簡単にまとめました。M&Aを具体的に検討される先生は、実際どのように話が進んでいき、どれくらいの期間でM&Aが完了するのか気になるのではないでしょうか。M&Aのプロセスと期間の目安を事前に理解をしておく方が安心できるかと思うので、詳しくは下記リンクよりご確認いただければと思います。

船井総研では、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットするM&Aを目指しております。業種専門の経営コンサルタントとM&A専門のコンサルタントがタッグを組み、最適な成長戦略を描きます。