M&A・事業承継で、

サステナグロース

カンパニーをもっと。

船井総研グループは、創業来、55年間経営者に寄り添う、

経営 「者」コンサルティングを目指してきました。

コンサルタント1039名の総合力で、貴社の持続的成長に繋がる、

M&A・事業承継をお手伝いさせて頂きます。

Advisory

船井総研が

お手伝いできること

-

M&Aコンサルティング

決して、M&Aありきではなく、経営の選択肢の1つとして、譲渡側であれば「本当に譲渡するのが最善の選択肢なのか」、譲受側であれば「M&Aがベストの選択肢なのかどうか」を含めて、伴走させて頂きます。

-

事業承継コンサルティング

親族内承継、従業員承継、第三者承継、と事業承継の選択肢は多様です。そして、第二創業、第三創業のチャンスでもあります。多様な選択肢を、総合的にご支援させて頂きます。

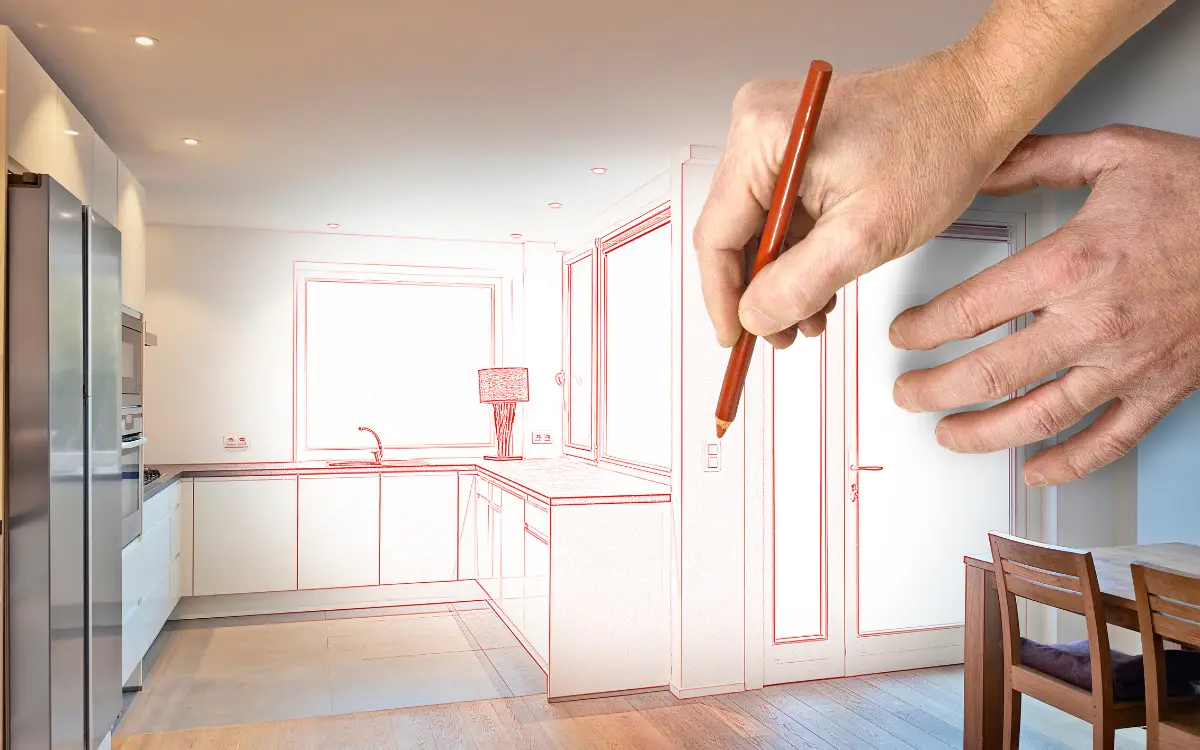

Industry-specific M&A

業種別M&A

船井総研は180を超える業種の専門の経営コンサルタントが

業績アップのご支援を行っております。

Cases

M&A成功事例

船井総研のM&A成功事例です。

M&Aを実施した企業の生の声をご覧ください。

Contents

お役立ちコンテンツ

FAQ

よくある質問

-

船井総研あがたFASの特徴は何ですか?

業種特化の経営コンサルタントとM&A専門のコンサルタントがタッグを組んでお客様のサポートをさせていただきます。そのためM&A成立後の譲渡企業様・譲り受け企業様の成長を考えM&Aのサポートさせていただく点が他社にはない一番の特徴です。また、税理士・公認会計士・社労士など、事業承継やM&Aに深く関わる専門家も在籍し、専門的な支援が可能な点も大きな特徴です。

-

M&A仲介の手数料はどうなっていますか?

船井総研グループでは、成功報酬でのM&Aのサポート(譲り受け側オーナー様/企業からは中間金をいただいております)を行っております。 ”第三者へ譲渡する”が目的ではなく、”企業を成長させる”ことが目的ですので、”譲渡ありき”ではなく、”成長するために何が必要か”ということをしっかりとお話ししながら進めていきます。また最低手数料の1,000万円はM&A仲介企業の中でもリーズナブルな価格設定となっております。

-

M&Aで譲渡を検討しているのですが何から始めればいいですか?

譲渡をご検討の場合は、まずは一度ご相談ください。社長・先生と御社の将来についてどのようにお考えかお聞きし、出口戦略を一緒に考えて参ります。その上で、御社の企業価値がどのぐらいあるのかを把握し、社長・先生にとって外せない条件やタイムスケジュールを詰めていく形が良いかと思います。

-

対応できないエリアなどはありますか?

全国どこでもご対応させていただきます。お気軽にご相談ください。