【M&Aの減損とは?】のれん減損の要因や事例、回避策を解説

【M&Aの減損とは?】のれん減損の要因や事例、回避策を解説

▼『2024年M&A業界別時流予測レポート』 無料ダウンロードはこちら

今すぐビジネスレポートをダウンロードする無料!

- 1.減損処理の定義

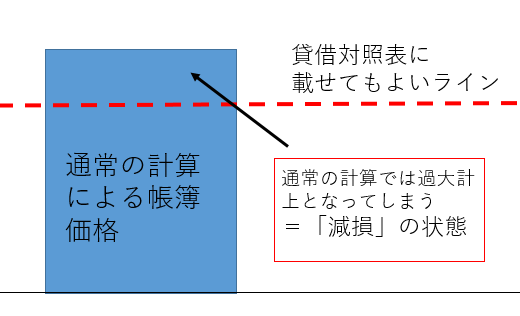

企業は企業価値を高めるために様々な形で投資をします。しかし、投資をした後、対象となった資産から、当初想定していた収益の回収が見込めなくなる場合があります。

そうなると、実際の価値以上の資産が貸借対照表に計上されてしまい、財務諸表に関する適切な情報提供ができなくなってしまいます。そこで、実際の価値が低下した分、投資した固定資産の価値を下げる会計上の処理をします。これを減損処理といいます。現在の日本の会計基準では減損処理は「特別損失」として扱われます。

- 2.減損処理の対象

減損処理の対象となるのは固定資産に限られます。減損会計は、「固定資産の減損に関する会計基準」によって処理方法が定められています。

減損処理が必要とされる固形資産は土地・建物など、事業活動に長期的に利用する「有形固定資産」、のれんや商標などの形を持たない「無形固定資産」、これらのどちらでもない「投資その他の資産」があります。ここでは「のれん」の減損処理について解説します。

- 3.のれんとは

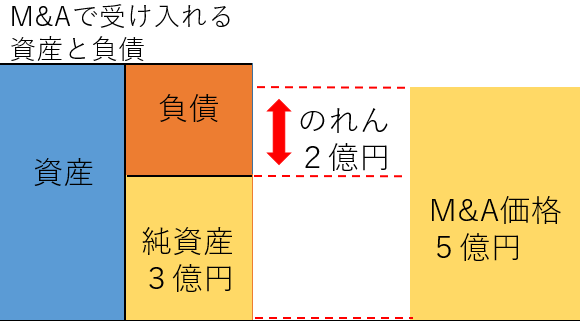

M&A対価、すなわち買収した企業の事業全体の値段と受け入れた対象会社(事業)の純資産の額との差額のことをいいます。値段のつけられる有形資産と違い、無形財産は値段がつけられません。無形財産にはブランドやノウハウ・人材などがあり、M&Aをする際はこれらの無形財産も含めて交渉します。

例えば、総額3億円の財産を持つ企業を5億円で買収した際、差額の2億円が無形固定資産「のれん」として貸借対照表に計上されることになります。

ーーーーーーーー

買収価格5億円-有形財産3億円=のれん2億円

ーーーーーーーー

- 4.「のれん」の減損とは

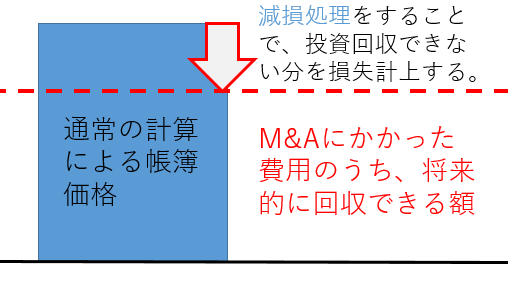

「のれん」とはM&Aによって買収した企業に有形固定資産を超えた収益性があるとされ、買い取られるものです。そのため、M&Aをした際の投資額が予定通り回収できそうにないときに、のれんの帳簿価額を回収できる額まで切り下げる必要があります。これが「のれんの減損」です。

例えば、M&Aによって企業を5億円で買った際に、のれんとして計上された価値のうち、経営難によって3億円しか回収できそうにない場合、この3億円が減損となります。

なお、のれんは通常の固定資産に優先して減損処理がなされます。なぜなら、相場の価値が明確な有形固定財産と異なり、のれんは無形であることから、価値が明確に決まっているわけではありません。そのため、M&Aで買収した事業が減損しているときは、まずは価値が不確定なのれんを減損し、0になったら他の財産を減損処理していきます。

- 5.のれんの減損が起こる要因

①回収できない高値で購入してしまう「高値づかみ」

企業はM&Aをする際に決して安い値段では買うことができず、売り手の納得できる金額となる必要があります。一方で、その値段は自身が回収できる額を超えてはなりません。相手が納得し、かつ自分の投資回収もできるラインを見極めることが非常に重要になります。

②買収後の経営の失敗「PMIの失敗」

まず、PMIとは企業に新規受注や生産、雇用の状況などを聞き取り、景況感についてアンケート調査した結果を数値化したものをいいます。経営統合によるシナジーを最大化させ、長期的に成長する仕組みを作ることを意味します。

M&Aで統合したばかりの企業は相互に互換性がなく、非常に不安定です。従業員の離職や現場の混乱を防止するため、統合された異なる企業文化を効率的に整える必要があります。そのため、PMIの整備を担当するチームを発足するなど、優秀な人材を配備し、十分なPMIを行う必要があります。

- 6.のれんの減損事例

①キリンによるブラジルのビール会社ののれん減損

2011年、キリンHDはブラジルのビール会社「スキンカリオール」を3000億円で買収しました。「スキンカリオール」はブラジル国内シェア2位であり、年率約10%の売上増加が予想される優良企業でした。しかし、ブラジルの経済変化や同業他社との競争激化でのれんを失い、約1100億円もの減損損失を出してしまいます。キリンHDは上場以来初の赤字を計上しました。

②日本郵政によるオーストラリアの流通企業「トールHD」ののれん減損

2015年、日本郵政はオーストラリアの物流大手企業「トール・ホールディングス」を6200億円で買収しました。日本郵政は「トール・ホールディングス」の買収を契機に海外進出を目標としていましたが、オーストラリアの経済悪化や経営失敗により売り上げが悪化しました。結果として17年に4000億円ののれん減損を計上、21年には同企業を10億円で売却しました。

- 7.のれんの減損を避けるには

①本来の目的を常に把握する。

M&Aは企業経営のための手段であり、通過点です。買収することはあくまで企業戦略であり、自身の企業の目標達成や課題解決のために、本当にM&Aがベストな選択なのか疑う目線を持ち、常に冷静な分析を欠かさないことが大切です。

②デューデリジェンスでリスクを把握する

デューデリジェンス(DD)は買収する企業に投資価値があるかを調査することです。経営者へのヒアリングや決済状況、財務・税務といった視点から判断します。DDの目的は買収リスクの把握です。そのため、弁護士、税理士や会計士など正しい知識を持った専門家に依頼して調査を行います。

- 8.まとめ

上記にもある通り、業界大手の会社でものれんの減損は度々起こっています。しかし、事前に準備を徹底すれば、減損のリスクを下げることは可能です。正しい知識をもって買収に伴うリスクを正確に把握すること、また、自分の企業における目標達成・課題解決の戦略として、本当にM&Aが必要なのか、常に冷静な判断を行うことがのれんの減損を回避するカギとなります。

▼『2024年M&A業界別時流予測レポート』 無料ダウンロードはこちら

今すぐビジネスレポートをダウンロードする無料!

株式会社船井総研あがたFAS

船井総研あがたFASでは、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットする事業承継・M&A支援を目指しております。業種専門の経営コンサルタントと事業承継・M&A専門のコンサルタントがタッグを組み、最適な成長戦略・出口戦略を描きます。

株式会社船井総研あがたFAS

船井総研あがたFASでは、50年以上にわたる業種別コンサルティングの経験を活かした、M&A 成立後の業績向上・企業の発展にコミットする事業承継・M&A支援を目指しております。業種専門の経営コンサルタントと事業承継・M&A専門のコンサルタントがタッグを組み、最適な成長戦略・出口戦略を描きます。